SUPERINTENDENCIA DE

TELECOMUNICACIONES

(Nota de Sinalevi: La Superintendencia de Telecomunicaciones aprobó una

nueva Actualiza

la tasa de retorno de capital de la industria de telecomunicaciones (CPPC),

mediante resolución N° 096 del 20 de abril de 2021)

Resolución del

Consejo

5701-SUTEL-SCS-2020

El suscrito, Secretario del Consejo de la Superintendencia de

Telecomunicaciones, en ejercicio de las competencias que le atribuye el inciso

b) del artículo 50 de la Ley General de la Administración Pública, ley 6227, y

el artículo 35 del Reglamento interno de organización y funciones de la

Autoridad Reguladora de los Servicios Públicos y su órgano desconcentrado, me

permito comunicarle(s) que en sesión ordinaria 046-2020 celebrada el 25 de

junio del 2020, mediante acuerdo 018-046-2020, de las 11:45 horas, el Consejo

de la Superintendencia de Telecomunicaciones aprobó por unanimidad, la

siguiente resolución:

RCS-164-2020

ACTUALIZACIÓN DE LA TASA DE RETORNO DE CAPITAL O COSTO PROMEDIO

PONDERADO

DE CAPITAL (CPPC) DE LA INDUSTRIA DE TELECOMUNICACIONES

EXPEDIENTE GCO-TMA-ET-00666-2020

_______________________________________________________________________________

RESULTANDO

1. Que en el artículo número 6 de la Ley General de Telecomunicaciones

establece que los precios y las tarifas basados en los costos atribuibles a la

prestación del servicio y de la infraestructura, los cuales deberán incluir una

utilidad, en términos reales, no menor a la media de la industria nacional o

internacional, en este último caso con mercados comparables”, siendo el Costo

Promedio de Capital una variable necesaria para determinar dichos costos de los

servicios tanto mayoristas como minoristas.

2. Que según lo establece la resolución RCS-137-2010 “Definición de la

metodología para la fijación de los precios de interconexión”, el Costo

promedio ponderado del capital (CPPC) representa un insumo para la estimación

del costo total de la red según se establece el paso número 4 “Costo total de

la red” de dicha metodología

3. Que de acuerdo con lo indicado en el inciso “b” artículo número 5 del

Reglamento para la fijación de la bases y condiciones para la fijación de

precios y tarifas el Costo promedio ponderado de capital (CPPC) se calcula como

el promedio ponderado del costo de la deuda y del costo del capital propio.

4. Que el cálculo más reciente realizado del Costo promedio ponderado de

capital (CPPC) para el sector de telecomunicaciones por parte de la SUTEL se

realizó mediante la resolución RCS 265-2018 aprobada en sesión en ordinaria N

075-2018 el 15 de noviembre del 2018.

5. Que el 25 de febrero del 2020 la Dirección General de Mercados mediante

el oficio número 01683- SUTEL-DGM-2020 remitió al Consejo de la SUTEL el “Informe

técnico para el cálculo de Tasa requerida de retorno del capital o Costo

promedio ponderado de capital (CPPC)”. El propósito del informe fue actualizar

el Costo promedio ponderado de capital (CPPC) de la industria de

telecomunicaciones, identificar las fuentes de datos más adecuadas y aplicar

las mejores prácticas para realizar su cálculo en el mercado de

telecomunicaciones, considerando la información financiera presentada por los

operadores según lo solicitado en el oficio N° 02976-SUTEL-DGM-2020. (folios 00768

al 00790 del expediente GCO-DGM-00652-2019)

6. Que el 9 de marzo del 2020, mediante oficio 02004-SUTEL-SCS-2020 la

Secretaría del Consejo de la Superintendencia de Telecomunicaciones (SUTEL)

comunicó el acuerdo número 028-017-2020 de la sesión 017-2020 del 5 de marzo

del 2020, mediante el cual dio por recibido el informe N° 01683-SUTELDGM- 2020

y acordó someter a consulta pública por un plazo de 10 días hábiles el citado

informe. (folios 00807 al 00809 del expediente GCO-DGM-00652-2019)

7. Que el 13 de abril del 2020, se publicó en La Gaceta N° 79

(NI-05066-2020) la convocatoria para la consulta pública del "Informe

técnico para el cálculo de la Tasa requerida de retorno del capital o Costo

promedio ponderado de capital (CPPC)”. (folios 00001 al 000027 del expediente

GCO-TMA-00666-2020) Resolución del Consejo

8. Que habiendo finalizado el plazo de la consulta pública no se recibieron

observaciones al informe presentado en el oficio N° 01683-SUTEL-DGM-2020.

9. Que mediante oficio N°05400-SUTEL-DGM-2020, la Dirección general de

Mercados presenta al Consejo el informe sobre la consulta pública del “Informe

técnico para el cálculo de la Tasa requerida de retorno del capital o Costo

promedio ponderado de capital (CPPC)”.

CONSIDERANDO

I. Que de acuerdo con el ordenamiento jurídico vigente, la tasa requerida

de retorno de capital o Costo promedio ponderado de capital (CPPC) es una

variable clave en la estimación de los precios, tarifas y cargos mayoristas

para los servicios de telecomunicaciones, cuya determinación corresponde a la

Superintendencia de Telecomunicaciones, ya que representa un insumo en los

diferentes procesos regulatorios, lo anterior en respeto y acatamiento de lo

reglado en el artículo 6 inicio 13) de la Ley General de Telecomunicaciones Ley

8642, el Reglamento de Acceso e Interconexión de Redes de Telecomunicaciones y

el Reglamento para la Fijación de las Bases y Condiciones para la Fijación de

precios y Tarifas.

II. Que para el acto administrativo de la actualización del Costo promedio

ponderado de capital (CPPC) se realiza respetando principios como el de

legalidad, pues el actuar de la Sutel se ejecutó según los supuestos de hecho y

principios jurídicos plasmados en los 4 inciso j) y 5 inciso b) y c) del

Reglamento para la Fijación de las Bases y Condiciones para la Fijación de

Precios y Tarifas.

III. Que las normas del Reglamento para la Fijación de las Bases y

Condiciones para la Fijación de Precios y Tarifas antes citadas establecen de

manera textual lo siguiente:

“(…) Artículo 4.- Definiciones

de Términos Sin perjuicio de las definiciones contenidas en la Ley 8642, Ley

General de Telecomunicaciones, para efectos de este Reglamento se utilizarán

las siguientes: (..)

j. Costo Promedio Ponderado del Capital (CPPC): Tasa determinada por la

Sutel que mide el costo de capital de los operadores de redes y proveedores de

servicios de telecomunicaciones, entendido éste como una media ponderada entre

el costo de la proporción de recursos propios y el costo de la proporción de

recursos ajenos(..)...”

“(…) Artículo 5.- Principios aplicables al cálculo de los costos

asociados con la provisión de los servicios de telecomunicaciones

(..)

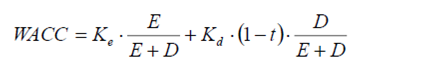

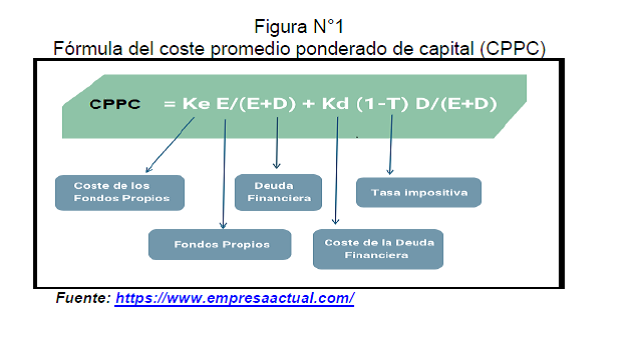

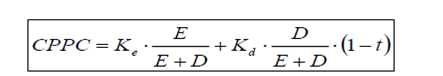

b. El costo promedio ponderado del capital (CPPC) se calcula, como su

nombre lo indica, como el promedio ponderado del costo de la deuda y del costo

del capital propio. Para su estimación se utiliza la siguiente expresión:

Donde:

- Kd es la rentabilidad requerida para la deuda antes de

impuestos

- E es valor de mercado de los fondos propios

- D es el valor de mercado de la deuda

- t es la tasa impositiva

- Ke es la rentabilidad requerida para los fondos propios

IV. Que el Reglamento de Acceso e Interconexión de Redes de

Telecomunicaciones, establece la obligación a la SUTEL de determinar la

metodología para la estimación los cargos de acceso e interconexión, siendo que

dicha metodología deberá garantizar la transparencia, objetividad, no

discriminación, factibilidad financiera y desagregación de costos, siendo el

costo promedio ponderado del capital una tasa esencial para el establecimiento

de los costos para los servicios de acceso e interconexión mayorista. Lo

anterior de manera textual se muestra de seguido:

“(…) Artículo 32.- Determinación de los cargos por acceso e

interconexión”. Los cargos por acceso e interconexión serán negociados entre

los operadores o proveedores y orientados a costos de acuerdo con la

metodología de determinación de cargos por acceso e interconexión que

establezca la Sutel en sus resoluciones, la cual garantizará la transparencia,

objetividad, no discriminación, factibilidad financiera y desagregación de los

costos. Esta metodología deberá ser establecida en el plazo de un mes a partir

de la integración del Consejo de la Sutel.

Los precios de acceso e interconexión, que los operadores o proveedores

importantes utilizarán en la OIR, deberán ser determinados conforme a la

metodología a que se refiere el párrafo anterior y deberán ser sometidos a la

Sutel para su aprobación.

En caso de no presentarse acuerdo entre los operadores o proveedores

para la fijación de los cargos por acceso e interconexión, la Sutel los fijará,

en un plazo no mayor a dos (2) meses posteriores a que cualquiera de los

operadores o proveedores que intervienen en el acceso y la interconexión lo

notifique a la Sutel.

Para lo anterior, cada operador o proveedor deberá remitir a la Sutel,

sus propuestas de fijación de cargos de acceso e interconexión, debidamente

sustentadas técnica y económicamente, en un plazo no mayor a diez (10) días

hábiles posteriores a la fecha en que les sean solicitadas por la Sutel.

Artículo 33.- Cargos del acceso y la interconexión: Los precios, tarifas

y costos que se aplicarán en el acceso y la interconexión de redes deberán

desagregarse en, al menos, los siguientes componentes:

a) Cargo de

instalación: precios relativos a la instalación, seguridad, protección y suministro

de energía, así como para la puesta en operación de los enlaces y equipos de

interconexión, entre la red de telecomunicaciones del operador o proveedor que

solicita el acceso o la interconexión y el punto de interconexión del operador

o proveedor que recibe la solicitud. Los enlaces y equipos podrán ser

proporcionados por el operador o proveedor que solicita el acceso o la

interconexión o por el operador o proveedor que ofrece el acceso o la

interconexión.

Los precios correspondientes a equipos, materiales, instalación,

remoción, ingeniería, mano de obra, supervisión, transporte, y otros gastos e

inversiones necesarias para unir la red del operador o proveedor solicitante

con el punto de interconexión del operador o proveedor que brinda el acceso o

la interconexión, deberán ser cubiertos por el operador o proveedor que

solicita el acceso o la interconexión.

b) Cargos de acceso: precios relativos a la operación y

mantenimiento de los equipos y enlaces que sean necesarios para reforzar,

ampliar cada una de las redes que se interconectan y manejar el tráfico

producto de la interconexión; manteniendo la calidad de servicio acorde a las

condiciones establecidas por la Sutel, así como los costos involucrados en la

operación y mantenimiento de los equipos y enlaces de interconexión,

independientemente del uso que se dé a los mismos. En este sentido, corresponde

al precio fijo por cada circuito de interconexión brindado al operador o

proveedor que solicita la interconexión.

c) Cargos de uso de la red: precios relativos al intercambio de tráfico

y/o volumen de información en proporción a la medida de los tiempos o de la

capacidad de red contratada, conforme a las condiciones de medición y

liquidación establecidos por la Sutel. Estos precios incluyen los costos en que

se incurre producto del uso de equipos y enlaces de transmisión.

d) Cargos por facturación, distribución y cobranza: precios que

incluyen todo el proceso relacionado con la inclusión de cargos en las facturas

del operador o proveedor que ofrece el acceso y la interconexión; así como los

relativos a la emisión de facturas con sus respectivos desgloses para los

servicios de la red interconectada; además de los costos de distribución y

cobranza de servicio.

e) Cargos por tramitación de órdenes de servicio y/o comercialización: precios

relacionados con la prestación de servicios de tramitación de órdenes de

servicio y/o comercialización de servicios que se brindan entre operadores o

proveedores.

f) Cargos por coubicación de equipos: precios que se

establecen cuando un operador o proveedor brinda el servicio de coubicación en

sus instalaciones para albergar equipos del operador o proveedor que solicita

el acceso y la interconexión y por el cual se cobrará un cargo fijo mensual.

g) Cargos por desagregación del bucle de abonado, equipos o componentes

de red: precios relacionados con el uso compartido de elementos de la red de

un determinado operador o proveedor, por parte de otro operador o proveedor.

Este tipo de cargo deberá ser especificado y calculado conforme a la

metodología fijada por la Sutel.

h) Cargos de operación de mantenimiento de enlaces y equipos: este precio es cobrado

por el operador o proveedor que realiza la labor de operación y mantenimiento

de equipos y enlaces de otros operadores o proveedores.

Cualquier otro servicio que se preste entre los operadores o proveedores

interconectados, requerirá la definición de un cargo conforme a la metodología

que establezca para tal efecto la Sutel (…)”

Así las cosas, queda claro que la actualización que la Sutel desea

realizar a nivel jurídico se encuentra respaldada por un conjunto de normas que

definen el cómo se debe de actualizar la tasa del CPPC y para cuales procesos,

definiendo que se entiende por el mismo y los supuestos de forma para poder

actualizar dicho insumo.

También es menester señalar que dicha actualización se basa en un acto

administrativo que ha sido debidamente fundamentado a nivel técnico, pues el

acto como tal ostenta los tres elementos que nuestro ordenamiento establece

como lo son el motivo, el contenido y el fin.

V. Que la Dirección General de Mercados desarrollo un estudio técnico

debidamente fundamentado en la ciencia y técnica y esto se realizó en el oficio

01683-SUTEL-DGM-2020 donde del mismo concluye que la tasa de retorno del

capital de la industria de telecomunicaciones (CPPC) se debe actualizar en un

11.17% post impuestos y en un 12.13% pre impuestos.

VI. Que la conclusión que desarrolla la Dirección General de Mercados en el

oficio 01683 SUTEL-DGM- 2020 se basó en la aplicación de la metodología

establecida para el CPPC con datos actualizados de los operadores de servicios

de telecomunicaciones al año 2018 por lo que de dicha propuesta se destaca lo

siguiente:

1. “Introducción

La tasa requerida de retorno del capital, también denominada costo

promedio ponderado del capital (Weighted Average Cost of Capital,

WACC, por sus siglas en inglés y CPPC por sus siglas en español), es la tasa

que se utiliza para descontar los flujos de caja futuros a la hora de valorar

una inversión. El Costo promedio ponderado de capital mide, en términos

porcentuales, el costo de capital de un inversionista, entendido éste como una

media ponderada del costo (financiero o de oportunidad) entre la proporción de

recursos propios y la proporción de recursos ajenos (deuda) con los que se

financiaría la inversión. Normalmente, se utiliza como una tasa de descuento

para establecer si los flujos futuros que generaría la inversión (una vez

descontados por esta tasa) harían o no rentable a un negocio (es una

aproximación de una tasa de rentabilidad). Mediante la siguiente fórmula se

explica este concepto.

La utilidad de esta tasa para una empresa podría tener tres enfoques

distintos. Desde el punto de vista de los activos de una compañía, es la tasa

que debe usarse para descontar el flujo de caja esperado; desde el punto de

vista de los pasivos sería el coste económico para la compañía de acceder a

capital, y, desde la perspectiva de los inversionistas, es el retorno que

esperan recibir al invertir en deuda o patrimonio de la compañía.

Como su nombre lo indica el Costo promedio ponderado de capital pondera

los costos de cada una de las fuentes de capital independientemente que estas

sean propias o de terceros, por lo tanto, también puede ser definido como un

indicador financiero que tiene el propósito de englobar en una sola cifra

expresada en términos porcentuales, el costo de las diferentes fuentes de

financiamiento que usará una empresa para fondear algún proyecto en específico.

Por lo tanto, el cálculo del CPPC tiene en cuenta que las empresas se pueden

financiar tanto con capital propio (Patrimonio) como con capital de terceros

(Deuda con costo financiero).

Por lo anterior, la generación del valor de una empresa está

estrechamente ligada al Costo promedio ponderado de capital pues, la riqueza

del accionista, la misma que está atada al valor de la organización, se

incrementa sí y sólo sí la rentabilidad que arroja esta, es superior a lo que

costaron los recursos que se utilizaron para financiarla, es decir, si excede

el Costo promedio ponderado de capital.

En el contexto del mercado de las telecomunicaciones en Costa Rica el

costo promedio ponderado del capital se encuentra inmerso1, tanto en

la Ley General de Telecomunicaciones (en particular el artículo 6), como en el

Reglamento para la fijación de las bases y condiciones para la fijación de

precios y tarifas y el Reglamento de Acceso e Interconexión de redes de

telecomunicaciones, así como en resoluciones relacionadas con los precios

mayoristas y minoristas, mismos que seguidamente se transcriben:

1El WACC es la tasa mediante las cual se

obtienen los costos de capital (CAPEX) de los servicios.

LEY GENERAL DE TELECOMUNICACIONES

“ARTÍCULO 6.- Definiciones: Para los efectos de esta Ley se define lo

siguiente: 13)Orientación a costos: cálculo de los precios y las tarifas

basados en los costos atribuibles a la prestación del servicio y de la

infraestructura, los cuales deberán incluir una utilidad, en términos reales,

no menor a la media de la industria nacional o internacional, en este último

caso con mercados comparables”.

REGLAMENTO DE ACCESO E INTERCONEXIÓN DE REDES DE TELECOMUNICACIONES

“Artículo 32.- Condiciones

económicas del acceso e interconexión: Dicho artículo establece que le corresponde a

la Superintendencia definir la metodología para la determinación de los cargos

de acceso e interconexión.

Dado lo anterior, mediante la resolución RCS-137-2010, llamada “Definición

de la metodología para la fijación de los precios de interconexión”, se define

dicha metodología en donde el costo promedio ponderado del capital o

WACC, representa un insumo para la estimación del costo total de la red según

se establece el paso número 4 “Costo total de la red”, que

seguidamente se transcribe:

RESOLUCIÓN RCS-137-2010

Paso 4. Costo total de la red: Consiste en una proyección de los costos

totales de la red (directos e indirectos), con base en la cantidad de equipos e

infraestructura requerida de acuerdo con el respectivo diseño. En este paso se

considerarán, entre otros, los siguientes aspectos:

a) CAPEX (inversiones, equipos, redes e infraestructura)

b) OPEX (operación y mantenimiento)

c) Costos indirectos (administrativos, comercialización, facturación y

servicios generales)

d) WACC (Costo promedio ponderado de capital)

e) Metodología de depreciación y vida útil de los elementos

f) Obtención de base anual de costos (anualización)

REGLAMENTO PARA LA FIJACIÓN DE LAS BASES Y CONDICIONES PARA LA FIJACIÓN

DE PRECIOS Y TARIFAS

“Artículo 5.- Principios aplicables al cálculo de los costos asociados

con la provisión de los servicios de telecomunicaciones”

Estos costos se calculan con sujeción a los siguientes principios

básicos:

(…)

b. El costo promedio ponderado del capital (CPPC) se calcula, como su

nombre lo indica, como el promedio ponderado del costo de la deuda y del costo

del capital propio. Para su estimación se utiliza la siguiente expresión:

(…)

En seguimiento a los enfoques explicados en el primer párrafo de este

apartado, el costo promedio ponderado del capital o la tasa requerida de

retorno de capital, tal y como está enfocada en la legislación costarricense, sería

la rentabilidad mínima con la que las empresas operadores/proveedores de

telecomunicaciones estarían dispuestos a realizar inversiones para continuar

brindando servicios. Es decir, el objetivo de incluir el costo del capital

dentro de la determinación de los precios y tarifas del sector

telecomunicaciones es asegurar que las empresas reguladas puedan alcanzar un

retorno suficiente para recuperar el capital empleado en la producción de los

servicios brindados. Lo anterior, en el entendido que dichos precios deben

estar orientados a costos en incluir una utilidad media razonable, ello en

cumplimiento de la normativa.

En este informe se presenta la metodología y el resultado de la

actualización de la tasa requerida de retorno de capital de la industria de

telecomunicaciones que la Sutel actualizará por quinta vez. Asimismo, esta tasa

será la que la institución utilice para la estimación de los cargos mayoristas

de acuerdo con lo establecido en la Ley General de Telecomunicaciones y demás

reglamentos.

Al igual que en los procesos anteriores se trabaja con datos a

septiembre y diciembre del año 2018 (dependiendo del cierre fiscal de las

empresas). Lo anterior a partir de información disponible, enviada por los

operadores y proveedores del mercado, solicitada mediante diversos oficios y

declarada confidencial por este Consejo.

Adicionalmente, en el artículo número 35 de la Ley del Fortalecimiento y

Modernización de las entidades públicas del Sector de Telecomunicaciones, se

establece que la información que el Instituto Costarricense de Electricidad

(ICE) y sus empresas obtengan de sus usuarios y clientes será de carácter

confidencial y solo podrá ser utilizada y compartida entre el ICE y sus

empresas, por lo que es calificada por estas como secreto industrial, comercial

o económico, cuando, por motivos estratégicos, comerciales y de competencia, no

resulte conveniente su divulgación a terceros.

2. Metodología

Para efectos de este análisis se parte de que la tasa requerida de

retorno del capital o costo promedio ponderado del capital (CPPC) se define

como la tasa determinada por la Sutel que mide el costo de capital de los

operadores de redes y proveedores de servicios de telecomunicaciones, entendido

éste como una media ponderada entre el costo de la proporción de recursos

propios (patrimonio) y el costo de la proporción de recursos ajenos (deuda).

De esta forma la tasa de retorno de la industria definida en el artículo

9 inciso b) del Reglamento de Precios y Tarifas, corresponde al costo promedio

ponderado del capital. La metodología que se utiliza para la estimación de

dicha tasa es la correspondiente al WACC (Weighted Average Cost of Capital,

WACC por sus siglas en inglés). El Costo promedio ponderado de capital es el

costo de las fuentes de capital que se utilizaron para financiar los activos

estructurales (permanentes o de largo plazo), entendidas estas fuentes en su

forma más amplia posible, lo que sería el costo del capital propio y el

promedio ponderado del costo de la deuda que tiene un costo financiero.

El WACC constituye una de las metodologías más empleadas para el cálculo

del Costo promedio ponderado de capital, a tal grado que es generalmente

aceptada por la comunidad financiera, la industria y los reguladores.

La expresión algebráica empleada para calcular

dichos costos es la siguiente:

Ke: Costo de los fondos propios es decir el costo del patrimonio

Kd: Costo financiero de la deuda financiera antes de impuestos,

determinada a partir del cálculo del costo promedio (tasas de interés) del endeudamiento

de los operadores de telecomunicaciones que brindan el servicio respectivo

E: Valor de los fondos propios, que corresponde al valor del capital

(patrimonio) de los operadores de telecomunicaciones que brindan el servicio

respectivo

D: Valor de la deuda financiera que corresponde al pasivo que tiene un

costo financiero para los operadores de telecomunicaciones que brindan el

servicio respectivo

t: Tasa impositiva

Para el desarrollo de esa metodología es importante destacar los

siguientes aspectos:

• La deuda o pasivo que no tiene costo financiero no

debe ser tomada en cuenta para el cálculo de D.

Como ejemplo de esta deuda que no debe considerarse se pueden mencionar

los salarios, las cuentas e impuestos por pagar, entre otros2.

2https://gestion.pe/blog/deregresoalobasico/2016/02/el-costo-promedio-ponderado-de-capital-wacc.html

• Si existen diversos costos financieros en la deuda,

se obtiene un promedio ponderado para efectos de determinar el valor de Kd.

En los puntos siguientes se detallan, por separado, cada uno de los

componentes del CPPC, así como los cálculos que se llevaron a cabo para obtener

el resultado final del CPPC del sector de telecomunicaciones de Costa Rica.

Dentro de la información para realizar el cálculo se consideró la

información remitida por los operadores del mercado costarricense3.

Además, se consideró información correspondiente a las compañías y firmas que

operan a nivel internacional, particularmente en el mercado de

telecomunicaciones de Estados Unidos y que cotizaron en bolsa durante el año

2018. Cabe resaltar que la información que se toma de fuentes externas es la

que corresponde a variables que deben estimarse con datos históricos de los

cuales no se dispone ni se tiene acceso para la industria nacional (beta, retornos

históricos de las compañías y del mercado, riesgo país), así como condiciones

específicas (participación en la Bolsa Nacional de Valores), que actualmente no

presentan las empresas de la industria de telecomunicaciones nacional4.

3La información financiera necesaria se

solicitó a todos los operadores del Mercado, mediante oficio 2976-SUTEL-DGM-

2019 del 3 de abril del 2019. En este oficio se le solicitó a dichos operadores

información financiera para realizar los cálculos del Costo promedio ponderado

de capital (CPPC).

4Investigación sobre “Diseño de un modelo de

estimación de retornos ajustados por riesgo” llevada a cabo por la Escuela de

Administración del Instituto Tecnológico de Costa Rica (TEC) y dirigida por los

doctores Manrique Hernández Ramírez y Ronald Mora Esquivel.

2.1 Costo de los fondos propios, rentabilidad requerida por los

accionistas (Ke)

El costo de los fondos propios o el costo del patrimonio también

conocido como el costo del capital accionario, es decir, lo que cuesta

financiar los recursos provenientes de los accionistas, o lo que sería la tasa

de retorno que exige el accionista para el riesgo que implica la inversión,

corresponde a una tasa que refleja el retorno que es requerido para atraer

inversionistas, considerando que estos renuncian a otras oportunidades de

inversión, es decir, enfrentan otros costos de oportunidad con diferentes

rendimientos.

Se han desarrollado distintos enfoques para calcular el costo del

capital accionario, siendo el modelo de valoración de activos de capital (capital

asset pricing model, CAPM) el más empleado para este propósito por ser un

modelo de valoración del precio de los activos financieros.

En este modelo el riesgo sistémico es función de los retornos de la

empresa y el retorno del mercado total.

Este modelo no compensa a los inversionistas de la compañía por riesgos

específicos, sino solamente por el riesgo sistémico.

El riesgo sistémico es el riesgo de contagio que se produce en una

crisis financiera como consecuencia de su concentración en un determinado

sector de la economía pudiendo afectar directamente al resto de sectores

productivos comprendidos en ésta en función de las relaciones existentes entre

industrias o sectores.

El Independent Regulators Group (IRG), que corresponde a una red

independiente de reguladores europeos de telecomunicaciones y que es la entidad

a quien hace referencia la Unión Internacional de Telecomunicaciones (UIT) en

sus escritos sobre el cálculo del WACC, reconoce el uso del modelo CAPM como

método de estimación del costo de los fondos propios o modelo de valoración de

activos de capital, esto por la implementación relativamente simple de este

modelo.

El modelo CAPM supone que el rendimiento de los fondos propios depende

de una tasa libre de riesgo, más un premio por riesgo. Esta tasa debe ser

ponderada por un factor beta que refleja el riesgo del activo (que está

directamente relacionado a la industria a la cual pertenezca ese activo).

Adicionalmente en el caso de los países en vías de desarrollo se puede incluir

un rendimiento adicional por concepto de riesgo país.

El Modelo CAPM, trata de formular este razonamiento y considera que se

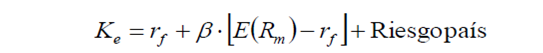

puede estimar la rentabilidad de un activo a partir de la siguiente fórmula:

![]()

Ke: Costo de los fondos propios (Tasa de rentabilidad esperada de un

activo concreto)

rf: Tasa libre de riesgo o rentabilidad del activo sin riesgo. Para su

determinación se buscan activos de menor riesgo. En escenarios de normalidad

estos activos son los de deuda pública.

β: Beta de un activo financiero, es la medida de la sensibilidad del activo

respecto a su mercado.

E(Rm): Tasa de rentabilidad esperada del mercado en que se cotiza el activo.

Riesgo país: Medición de la eventualidad de que el país incumpla sus

obligaciones crediticias con algún acreedor extranjero, por razones fuera de

los riesgos usuales que surgen de cualquier relación financiera. Se obtiene a

partir de estimaciones realizadas por entidades internacionales especializadas.

Alternativamente la rentabilidad requerida para los fondos propios puede

ser determinada a partir del cálculo del promedio simple de las rentabilidades

que obtienen los operadores de telecomunicaciones que brindan el servicio

respectivo en el período fiscal previo al año en el cual se realiza la

correspondiente revisión de precios o tarifas mayoristas y/o minoristas.

A continuación, se detallan los elementos para la estimación del

rendimiento de los fondos propios (Ke), a partir de información

suministrada por los operadores de telecomunicaciones y por información

obtenida en diferentes fuentes según se indica en cada apartado.

2.1.1.Tasa libre de riesgo (rf)

La tasa libre de riesgo es el rendimiento esperado de un activo que se

considera que no tiene riesgo del todo, es decir, que cumple dos condiciones:

primero, no tiene riesgo de crédito y segundo no existe incertidumbre respecto

a las tasas de reinversión sobre el mismo. La mayoría de los escritos en este

tema establecen que para que un activo sea considerado libre de riesgo el

rendimiento efectivo tiene que ser igual al rendimiento esperado. De esta forma

no existirán desviaciones alrededor del rendimiento esperado.

Usualmente los bonos del gobierno de los Estados Unidos son considerados

como los instrumentos libres de riesgo de un mercado, pues en toda su historia

esta entidad no ha incurrido en falta de pago a los inversionistas, lo cual

lleva a suponer que se considera como nula la posibilidad de que dicha entidad

no cancele sus deudas.

El Independent Regulators Group IRG indica que el mercado más

apropiado en la definición de la tasa libre de riesgo debería estar confinado

al mercado doméstico, sin embargo, el rendimiento de los bonos de otros

gobiernos también puede emplearse como proxy de la tasa libre de riesgo.

En este caso, y con base en la fuente de información que provee el Banco

Central de Costa Rica, en la sección de Indicadores Económicos para el apartado

de Tasas de interés internacionales se consultaron las Tasas del Tesoro de Estado

Unidos en el periodo comprendido desde el primero de enero del 2009 al 31 de

diciembre del 2018. Esta información se encuentra disponible en la siguiente

página electrónica: https://gee.bccr.fi.cr/indicadoreseconomicos/Cuadros/frmVerCatCuadro.aspx?CodCuadro=677&Idi

ma=1&F ecInicial=2009/01/01&FecFinal=2018/12/31&Filtro=0,

específicamente se utiliza el valor de la nota del tesoro a 10 años como variable

proxy.

Considerando los datos de este instrumento se toma su valor durante un

periodo de 10 años (desde el primero de enero del 2009 al 31 de diciembre del

2018) y se calcula el valor promedio, o promedio aritmético durante ese

periodo. El resultado de esta operación fue 2,13%, dato que será utilizado en

el modelo CAMP como tasa libre de riesgo.

2.1.2.Beta (β)

El coeficiente beta mide el riesgo de un título valor. Indica por lo

tanto la sensibilidad del valor en activos de una empresa respecto a la economía

en general. Corresponde a una medida del riesgo sistemático de un activo

particular. Este se obtiene a partir de estimaciones realizadas por entidades

internacionales especializadas.

En otras palabras, este coeficiente indica la capacidad de respuesta del

rendimiento de una acción ante el riesgo sistémico, el cual fue definido en

párrafos anteriores como el riesgo de contagio que se produce en una crisis

financiera como consecuencia de su concentración de las inversiones en un

determinado sector de la economía, pudiendo afectar directamente al resto de

sectores productivos comprendidos en ésta.

El coeficiente beta de una industria determinada mide el riesgo de la

volatilidad esperada de un grupo de empresas que forman un segmento del mercado

específico con respecto al mercado en su conjunto. Una beta menor a uno indica

que dicha industria tiene un riesgo especifico menor y por lo tanto una

rentabilidad menor que el rendimiento del mercado en su conjunto. Una beta

mayor a uno indica un riesgo específico mayor y una rentabilidad mayor al de un

portafolio diversificado.

Las betas usualmente se obtienen a través del análisis de regresión

partiendo de datos históricos de la relación entre los retornos de la compañía

y los retornos del mercado. Esto implica que estimar una Beta resulta en un

proceso complejo. Requiere que el mercado tenga ciertas características para

realizar los diferentes cálculos y pruebas que permitan realizar un proceso de

regresión exitoso. Para ello es necesario recolectar información sobre estas

empresas (rendimientos, deuda, capitalización y tasa impositiva) y derivar una

beta desapalancada, misma que posteriormente se apalancará con los datos de la

deuda, el patrimonio y la tasa impositiva de la empresa regulada, lo anterior

para obtener una nueva beta apalancada que se le aplicará a la empresa

analizada. Esto, claro está para el caso de una empresa. En el caso de un

mercado se requeriría la información para la totalidad de las empresas

asociadas al servicio o mercado que se analice, lo cual eleva aún más el grado

de dificultad del proceso. En Costa Rica no se dispone de información referente

a empresas de telecomunicaciones cuyas acciones se hayan cotizado en una bolsa

de valores durante un periodo suficiente de acuerdo con la literatura sobre

este tipo de estimaciones, es por ello que no resulta factible la determinación

de la beta correspondiente al mercado nacional con el método señalado

anteriormente.

En ese sentido, la recomendación dada por la IRG es que cuando no es

posible estimar la beta de una empresa, ya que ésta no cotiza en el mercado, se

pueden emplear dos opciones alternativas para escoger una beta. La primera

opción consiste en construir una cesta de empresas del sector para hacer un

promedio de ellas, para lo cual se requiere recolectar información sobre estas

empresas (rendimientos, deuda, capitalización y tasa impositiva) y derivar una

beta desapalancada (sin la estructura de deuda), misma que posteriormente se

apalancará (con el promedio de la estructura de deuda de los operadores que

mantienen deuda con costo financiero), con los datos de la deuda, el patrimonio

y la tasa impositiva de la empresa regulada, lo anterior para obtener un nueva

beta apalancada que se le aplicará a la empresa analizada5.

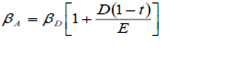

5La relación entre la beta apalancada por el

riesgo financiero y la beta desapalancada de una empresa está dada por la

ecuación:

![]()

La segunda opción consiste en utilizar como proxy la beta de otra

compañía preferiblemente del mismo tamaño.

Con base en las recomendaciones dadas por la IRG, para efecto de los

cálculos que se realizan en esteinforme, resulta necesario recurrir a

estimaciones realizadas por entidades internacionales, por lo tanto, se utiliza

como variable proxy la beta desapalancada de la industria de los

servicios de telecomunicaciones.

Posteriormente y siguiendo la misma recomendación del IRG, se procede a

apalancar esta beta con los datos promedio para Costa Rica de la deuda y el

patrimonio que las empresas reguladas brindaron a la SUTEL, así como la tasa

impositiva respectiva.

De esta forma la beta sectorial del servicio de telecomunicaciones del

periodo 2018 se toma a partir de lo indicado en las Betas Damodaran6

debido a que los datos brindados por las empresas fueron a diciembre o

septiembre del año 2018 (dependiendo del cierre fiscal que mantengan).

6Damodaran es un profesor de finanzas de la

Universidad de Nueva York considerado una autoridad en finanzas corporativas y

valoración de acciones. Anualmente ofrece una lista con las Betas

correspondientes a cada sector en función de la ubicación de las compañías

(Europa, EE. UU.).

Según la información que se presenta en la página7:

7Se utiliza la beta de los servicios de

telecomunicaciones para Estados Unidos. La consulta se hizo en el mes de

diciembre del 2019, y la fuente utilizada fue

http://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/Betas.html. (Ver

anexo N° 1 de este informe).

http://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/Betas.html,

en consulta hecha en el mes de diciembre del 2019, la beta desapalancada de los

servicios de telecomunicaciones para Estados Unidos calculada con datos del

periodo 2018 es de 0,73 (Ver Anexo N°1). Una vez que se tiene este dato se

procede a estimar la beta apalancada teniendo en cuenta la información remitida

por los operadores y proveedores de telecomunicaciones respecto a la estructura

del endeudamiento que tiene asociado una tasa de interés y patrimonio

correspondientes.

Considerando el promedio del endeudamiento (que tiene un costo

financiero) y el patrimonio reportado por los operadores y proveedores de

telecomunicaciones se procede a estimar la beta apalancada lo cual da como

resultado 0,868.

8Se utiliza la fórmula de la Beta apalancada

2.1.3.Prima de riesgo del mercado [E (rm) - rf]

El rendimiento esperado del mercado es la suma de la tasa libre de riesgo

más alguna compensación o prima, por el riesgo inherente al portafolio del

mercado. Es decir, la prima del mercado es la diferencia entre el rendimiento

esperado sobre el portafolio de mercado y la tasa libre de riesgo. Esta

diferencia también se conoce como el rendimiento de mercado excedente esperado.

Para determinar la prima por riesgo de mercado se pueden emplear varios

enfoques: uno ex post, basado en retornos históricos y; otro ex-ante,

basado en consideraciones a futuro a partir de la aplicación de un benchmarking,

encuestas u otros mecanismos.

Dado lo anterior, la prima de mercado es estimada considerando el

diferencial histórico entre los retornos obtenidos en el mercado de renta

variable (Índice accionario de Costa Rica) y en activos libres de riesgo,

conforme al siguiente procedimiento:

• La rentabilidad del mercado nacional se calcularía

tomando la variación mensual que muestra el índice accionario de la Bolsa

Nacional de Valores de Costa Rica de los últimos 10 años.

• En cuanto a los activos libre de riesgo se

considera la rentabilidad promedio de los bonos de Estados Unidos a 10 años

emitidos en el 2018 y cuyo vencimiento será en el 2028. Las condiciones de

estos bonos se conocen cuando éstos salen al mercado por primera vez, bajo el

supuesto que estos no se transan en el mercado secundario, por lo que se

mantienen hasta su vencimiento. De esta forma la rentabilidad a futuro es la

misma en los próximos 10 años, puesto que vence en noviembre de 2028.

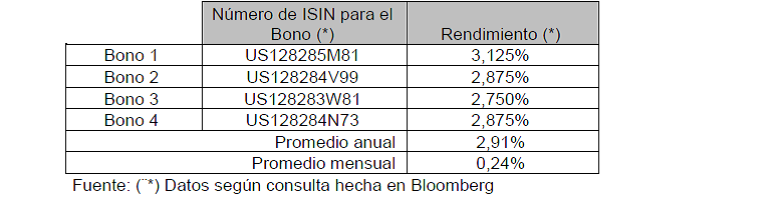

• Mediante la información de rendimientos indicados

en Blomberg9 para los siguientes bonos, se determinó el rendimiento

promedio anual y se divide este resultado entre 12 para obtener un rendimiento

promedio mensual.

9https://www.bloomberg.com/latam/.

El servicio Bloomberg provee datos en tiempo real, noticias y análisis donde se

puede consultar y analizar información financiera de los mercados en tiempo

real y realizar operaciones de compra venta de activos en su plataforma

electrónica.

Cuadro N°1. Costa Rica:

Determinación del rendimiento mensual para los Bonos del Tesoro

emitidos en el 2018

y cuyo vencimiento será en el 2028

• A los datos de la variación mensual que

muestra el índice accionario se le resta el rendimiento

promedio mensual de los bonos que se obtuvo

en el punto anterior para obtener la diferencia de la

rentabilidad del mercado nacional (promedio

de la variación del índice accionario) respecto del

promedio de la rentabilidad de los bonos de

Estados Unidos a 10 años, como tasa libre de riesgo.

• Una vez obtenidos los resultados del

cálculo anterior se estimaría el promedio de los resultados y se multiplicaría

por 12 para obtener la prima de riesgo anual.

Cabe señalar que la utilización del método

empleado para estimar la prima de riesgo del mercado considera la utilización

de los bonos del tesoro emitidos en el 2018 con el objetivo de incluir

componentes a futuro, dada la naturaleza de este factor y su utilidad.

Partiendo del procedimiento descrito, se

obtiene que el rendimiento de mercado excedente esperado alcanza un 5,74%. Un

detalle de los cálculos realizados se muestra seguidamente:

Cuadro N°2. Costa Rica

Determinación de la prima

de riesgo a partir de las variaciones en el índice accionario de la Bolsa

Nacional

de Valores y la rentabilidad promedio de los Bonos del Tesoro de Estados

Unidos a 10 años

|

Años |

Fecha |

Último valor índice accionario (A) |

Variación % de

(A) |

Rendimiento mensual de los Bonos del tesoro (B) |

Diferencia A- B |

|

1 |

ene-09 |

5 931,58 |

|

|

|

|

feb-09 |

5 816,42 |

-1,94% |

0,24% |

-2,18% |

|

|

mar-09 |

4 369,14 |

-24,88% |

0,24% |

-25,12% |

|

|

abr-09 |

4 526,50 |

3,60% |

0,24% |

3,36% |

|

|

may-09 |

4 635,59 |

2,41% |

0,24% |

2,17% |

|

|

jun-09 |

4 410,61 |

-4,85% |

0,24% |

-5,10% |

|

|

jul-09 |

4 502,38 |

2,08% |

0,24% |

1,84% |

|

|

ago-09 |

4 671,12 |

3,75% |

0,24% |

3,51% |

|

|

sep-09 |

4 698,33 |

0,58% |

0,24% |

0,34% |

|

|

oct-09 |

4 767,31 |

1,47% |

0,24% |

1,23% |

|

|

nov-09 |

4 455,57 |

-6,54% |

0,24% |

-6,78% |

|

|

dic-09 |

5 314,10 |

19,27% |

0,24% |

19,03% |

|

|

2 |

ene-10 |

5 565,68 |

4,73% |

0,24% |

4,49% |

|

feb-10 |

5 558,53 |

-0,13% |

0,24% |

-0,37% |

|

|

mar-10 |

5 210,83 |

-6,26% |

0,24% |

-6,50% |

|

|

abr-10 |

5 078,81 |

-2,53% |

0,24% |

-2,78% |

|

|

may-10 |

4 957,02 |

-2,40% |

0,24% |

-2,64% |

|

|

jun-10 |

5 144,20 |

3,78% |

0,24% |

3,53% |

|

|

jul-10 |

5 140,51 |

-0,07% |

0,24% |

-0,31% |

|

|

ago-10 |

4 933,43 |

-4,03% |

0,24% |

-4,27% |

|

|

sep-10 |

4 895,59 |

-0,77% |

0,24% |

-1,01% |

|

|

oct-10 |

4 821,30 |

-1,52% |

0,24% |

-1,76% |

|

|

nov-10 |

4 728,22 |

-1,93% |

0,24% |

-2,17% |

|

|

dic-10 |

4 687,98 |

-0,85% |

0,24% |

-1,09% |

|

|

3 |

ene-11 |

4 711,22 |

0,50% |

0,24% |

0,25% |

|

feb-11 |

4 633,30 |

-1,65% |

0,24% |

-1,90% |

|

|

mar-11 |

4 537,45 |

-2,07% |

0,24% |

-2,31% |

|

|

abr-11 |

4 572,41 |

0,77% |

0,24% |

0,53% |

|

|

may-11 |

5 535,77 |

21,07% |

0,24% |

20,83% |

|

|

jun-11 |

5 777,34 |

4,36% |

0,24% |

4,12% |

|

|

jul-11 |

5 892,00 |

1,98% |

0,24% |

1,74% |

|

|

ago-11 |

5 795,36 |

-1,64% |

0,24% |

-1,88% |

|

|

sep-11 |

5 763,64 |

-0,55% |

0,24% |

-0,79% |

|

|

oct-11 |

5 663,37 |

-1,74% |

0,24% |

-1,98% |

|

|

nov-11 |

5 426,53 |

-4,18% |

0,24% |

-4,42% |

|

|

dic-11 |

5 143,60 |

-5,21% |

0,24% |

-5,46% |

|

|

4 |

ene-12 |

5 809,91 |

12,95% |

0,24% |

12,71% |

|

feb-12 |

5 566,33 |

-4,19% |

0,24% |

-4,43% |

|

|

mar-12 |

5 476,24 |

-1,62% |

0,24% |

-1,86% |

|

|

abr-12 |

5 463,19 |

-0,24% |

0,24% |

-0,48% |

|

|

may-12 |

5 458,35 |

-0,09% |

0,24% |

-0,33% |

|

|

jun-12 |

5 302,21 |

-2,86% |

0,24% |

-3,10% |

|

|

Años |

Fecha |

Último valor índice accionario (A) |

Variación % de

(A) |

Rendimiento mensual de los Bonos del tesoro (B) |

Diferencia A- B |

|

|

jul-12 |

5 525,66 |

4,21% |

0,24% |

3,97% |

|

ago-12 |

5 554,96 |

0,53% |

0,24% |

0,29% |

|

|

sep-12 |

5 589,69 |

0,63% |

0,24% |

0,38% |

|

|

oct-12 |

5 707,76 |

2,11% |

0,24% |

1,87% |

|

|

nov-12 |

5 662,24 |

-0,80% |

0,24% |

-1,04% |

|

|

dic-12 |

5 679,53 |

0,31% |

0,24% |

0,06% |

|

|

5 |

ene-13 |

6 088,61 |

7,20% |

0,24% |

6,96% |

|

feb-13 |

6 766,03 |

11,13% |

0,24% |

10,88% |

|

|

mar-13 |

7 348,00 |

8,60% |

0,24% |

8,36% |

|

|

abr-13 |

7 346,00 |

-0,03% |

0,24% |

-0,27% |

|

|

may-13 |

7 346,00 |

0,00% |

0,24% |

-0,24% |

|

|

jun-13 |

7 346,00 |

0,00% |

0,24% |

-0,24% |

|

|

jul-13 |

7 346,00 |

0,00% |

0,24% |

-0,24% |

|

|

ago-13 |

7 346,00 |

0,00% |

0,24% |

-0,24% |

|

|

sep-13 |

7 346,00 |

0,00% |

0,24% |

-0,24% |

|

|

oct-13 |

7 346,00 |

0,00% |

0,24% |

-0,24% |

|

|

nov-13 |

9 442,51 |

28,54% |

0,24% |

28,30% |

|

|

dic-13 |

9 840,08 |

4,21% |

0,24% |

3,97% |

|

|

6 |

ene-14 |

10 209,79 |

3,76% |

0,24% |

3,52% |

|

feb-14 |

10 213,75 |

0,04% |

0,24% |

-0,20% |

|

|

mar-14 |

10 066,02 |

-1,45% |

0,24% |

-1,69% |

|

|

abr-14 |

10 099,06 |

0,33% |

0,24% |

0,09% |

|

|

may-14 |

11 673,24 |

15,59% |

0,24% |

15,35% |

|

|

jun-14 |

10 811,86 |

-7,38% |

0,24% |

-7,62% |

|

|

jul-14 |

10 752,65 |

-0,55% |

0,24% |

-0,79% |

|

|

ago-14 |

10 820,75 |

0,63% |

0,24% |

0,39% |

|

|

sep-14 |

11 145,73 |

3,00% |

0,24% |

2,76% |

|

|

oct-14 |

11 114,26 |

-0,28% |

0,24% |

-0,52% |

|

|

nov-14 |

11 110,08 |

-0,04% |

0,24% |

-0,28% |

|

|

dic-14 |

11 042,63 |

-0,61% |

0,24% |

-0,85% |

|

|

7 |

ene-15 |

10 912,54 |

-1,18% |

0,24% |

-1,42% |

|

feb-15 |

10 873,63 |

-0,36% |

0,24% |

-0,60% |

|

|

mar-15 |

10 923,33 |

0,46% |

0,24% |

0,21% |

|

|

abr-15 |

10 629,27 |

-2,69% |

0,24% |

-2,93% |

|

|

may-15 |

10 650,96 |

0,20% |

0,24% |

-0,04% |

|

|

jun-15 |

10 619,32 |

-0,30% |

0,24% |

-0,54% |

|

|

jul-15 |

10 558,06 |

-0,58% |

0,24% |

-0,82% |

|

|

ago-15 |

10 541,97 |

-0,15% |

0,24% |

-0,39% |

|

|

sep-15 |

10 381,08 |

-1,53% |

0,24% |

-1,77% |

|

|

oct-15 |

10 131,42 |

-2,40% |

0,24% |

-2,65% |

|

|

nov-15 |

10 028,49 |

-1,02% |

0,24% |

-1,26% |

|

|

dic-15 |

10 047,21 |

0,19% |

0,24% |

-0,06% |

|

|

8 |

ene-16 |

10 860,71 |

8,10% |

0,24% |

7,85% |

|

feb-16 |

11 023,78 |

1,50% |

0,24% |

1,26% |

|

|

mar-16 |

11 187,86 |

1,49% |

0,24% |

1,25% |

|

|

abr-16 |

11 459,96 |

2,43% |

0,24% |

2,19% |

|

|

may-16 |

11 642,06 |

1,59% |

0,24% |

1,35% |

|

|

jun-16 |

11 639,81 |

-0,02% |

0,24% |

-0,26% |

|

|

jul-16 |

11 636,30 |

-0,03% |

0,24% |

-0,27% |

|

|

ago-16 |

12 040,46 |

3,47% |

0,24% |

3,23% |

|

|

sep-16 |

14 502,54 |

20,45% |

0,24% |

20,21% |

|

|

oct-16 |

14 593,95 |

0,63% |

0,24% |

0,39% |

|

|

nov-16 |

14 451,43 |

-0,98% |

0,24% |

-1,22% |

|

|

dic-16 |

14 318,80 |

-0,92% |

0,24% |

-1,16% |

|

|

9 |

ene-17 |

14 620,49 |

2,11% |

0,24% |

1,86% |

|

feb-17 |

14 679,99 |

0,41% |

0,24% |

0,16% |

|

|

Años |

Fecha |

Último valor índice accionario (A) |

Variación % de

(A) |

Rendimiento mensual de los Bonos del tesoro (B) |

Diferencia A- B |

|

|

mar-17 |

14 393,74 |

-1,95% |

0,24% |

-2,19% |

|

abr-17 |

14 748,97 |

2,47% |

0,24% |

2,23% |

|

|

may-17 |

14 829,03 |

0,54% |

0,24% |

0,30% |

|

|

jun-17 |

14 773,97 |

-0,37% |

0,24% |

-0,61% |

|

|

jul-17 |

14 755,54 |

-0,12% |

0,24% |

-0,37% |

|

|

ago-17 |

14 738,41 |

-0,12% |

0,24% |

-0,36% |

|

|

sep-17 |

14 701,02 |

-0,25% |

0,24% |

-0,50% |

|

|

oct-17 |

14 556,89 |

-0,98% |

0,24% |

-1,22% |

|

|

nov-17 |

14 596,78 |

0,27% |

0,24% |

0,03% |

|

|

dic-17 |

14 613,78 |

0,12% |

0,24% |

-0,13% |

|

|

10 |

ene-18 |

13 551,83 |

-7,27% |

0,24% |

-7,51% |

|

feb-18 |

13 373,82 |

-1,31% |

0,24% |

-1,56% |

|

|

mar-18 |

13 893,88 |

3,89% |

0,24% |

3,65% |

|

|

abr-18 |

13 662,33 |

-1,67% |

0,24% |

-1,91% |

|

|

may-18 |

12 893,04 |

-5,63% |

0,24% |

-5,87% |

|

|

jun-18 |

12 805,13 |

-0,68% |

0,24% |

-0,92% |

|

|

jul-18 |

12 872,18 |

0,52% |

0,24% |

0,28% |

|

|

ago-18 |

12 324,91 |

-4,25% |

0,24% |

-4,49% |

|

|

sep-18 |

12 289,91 |

-0,28% |

0,24% |

-0,53% |

|

|

oct-18 |

11 993,74 |

-2,41% |

0,24% |

-2,65% |

|

|

nov-18 |

11 705,40 |

-2,40% |

0,24% |

-2,65% |

|

|

dic-18 |

11 533,71 |

-1,47% |

0,24% |

-1,71% |

|

|

|

|

|

Promedio mensual |

0,48% |

|

|

|

|

|

Promedio anual |

5,74% |

|

|

Fuente: Elaboración propia a partir de los datos

obtenidos https://es.investing.com para el índice accionario de la Bolsa

Nacional de Valores y en Blomberg con respecto a la rentabilidad promedio de los Bonos del Tesoro

de Estados Unidos a 10 años |

|||||

.

2.1.4.Tasa de riesgo país

Si bien la estructura tradicional del modelo CAPM no incorpora el riesgo

país, debe tenerse en cuenta que tal omisión se justifica porque el modelo fue elaborado

para empresas que operan en mercados desarrollados.

Por tanto, se sugiere que para la valoración de empresas y sectores que

operan en mercados emergentes se emplee una corrección por riesgo país.

Al respecto Apoteker10 indica que en los países industrializados

los insumos necesarios para calcular el costo del capital están relacionados

sólo con la tasa libre de riesgo y la prima por riesgo de mercado, sin embargo,

esta situación es diferente en los países emergentes por la existencia de un

riesgo país específico, que no está relacionado por sí mismo con la compañía o

sector analizado.

10Apoteker, T. (2006). Cost of capital in emerging markets. Applied Economic &

Financial Research

Por esa razón, el cálculo del costo de capital accionario en una empresa

ubicada en un país emergente no se puede limitar a la definición tradicional

del modelo, sino que adicionalmente debe incluir un costo o riesgo asociado a

pérdidas potenciales de los fondos invertidos en ese país, donde el ambiente

económico global es más riesgoso. La naturaleza del riesgo país incluye el

riesgo asociado con factores macroeconómicos, macro financieros y políticos.

El porcentaje estimado por la fuente consultada11 es de

6,25%.

11Fuente:

http://pages.stern.nyu.edu/~adamodar/. Data Archives and Risk Premiums for

Other Markets 1/19, consultada el 20 de noviembre del 2019. Cabe señalar que

estos datos se actualizan de manera recurrente por lo que es normal que al

realizar una nueva consulta se den algunas diferencias marginales.

2.1.5. Cálculo del costo de los fondos propios, rentabilidad requerida

por los accionistas (Ke)

A partir de los datos que se han obtenido en los cálculos y fuentes

consultadas según lo indicado en los párrafos anteriores, se determina el

rendimiento de los fondos propios a través de la aplicación de la fórmula

respectiva:

rf =2,13% Tasa libre de riesgo

βa= 0,86 Beta apalancada

E(Rm) -rf= 5,74% Prima de riesgo

Riesgo país= 6,25%

Ke=13,34%

2.2 Estructura financiera, ponderador (D/E+D) y (E/E+D)

El segundo ponderador empleado en la fórmula del CPPC es (D/E+D), lo

cual muestra la proporción que representa el valor de la deuda “D” (pasivo con

costo financiero), sobre la sumatoria de los fondos propios “E” (patrimonio)

más el valor de la deuda financiera “D”. Hay diversas formas de determinar esta

razón, a saber, a partir de:

• Valor en libros: se usa el valor contable de la

deuda financiera (pasivo con costo financiero) y el valor contable del

patrimonio

• Valor de mercado: se calcula sobre la base del

valor de mercado observado del patrimonio y de la deuda.

• Endeudamiento óptimo o eficiente: se basa en la

definición de una estructura de capital óptima definida por el regulador.

El referido Independent Regulators Group, en lo relativo al

cálculo del WACC, reconoce que para determinar la razón de endeudamiento se

pueden emplear cualquiera de las tres metodologías anteriores.

En este caso, haciendo uso de la información remitida por los operadores

es factible determinar la proporción promedio del endeudamiento dentro de la

inversión total realizada por cada uno de esos operadores. De la información

obtenida, se procedió a eliminar aquellos datos que corresponden a empresas que

muestran patrimonios negativos como resultado de pérdidas acumuladas en las que

se incurrió durante períodos anteriores.

El cálculo correspondiente, efectuado utilizando los datos del año

fiscal 2018, es indicativo de que en promedio el endeudamiento con costo

financiero de los operadores representa el 33,07% de la sumatoria del

patrimonio de la empresa más ese endeudamiento. Las cifras respectivas se

muestran en el siguiente cuadro:

Cuadro N°3. Costa Rica:

Deuda de los operadores de Telecomunicaciones como proporción de la

inversión del periodo 2018

(cifras en colones)

|

Empresa |

Deuda con costo financiero (D) |

Patrimonio al final año 2018

(E) |

Proporción deuda/inversión total [D/(D+E)] |

|

2 |

78 926 761,50 |

1 532 922

954,00 |

4,90% |

|

5 |

2 141 125

000,00 |

2 665 190

454,00 |

44,55% |

|

13 |

74 131 026,00 |

116 397 486,00 |

38,91% |

|

19 |

35 550 225,25 |

44 708 921,00 |

44,29% |

|

22 |

95 866 572,22 |

5 241

040 118,00 |

1,80% |

|

28 |

3 063 170,00 |

139 345 860 000,00 |

0,00% |

|

36 |

41 269 814,00 |

97 935 128,00 |

29,65% |

|

42 |

76 401 942,00 |

1 321 050

903,00 |

5,47% |

|

45 |

4 642

019 000 |

4 012

980 000 |

53,63% |

|

52 |

2 548

219 394 |

5 529

384 164 |

31,55% |

|

Empresa |

Deuda con costo financiero (D) |

Patrimonio al final año 2018

(E) |

Proporción deuda/inversión total [D/(D+E)] |

|

60 |

73 696 863 |

164 790 376 |

30,90% |

|

65 |

23 795 852 |

522 494 859 |

4,36% |

|

69 |

565 444 051 |

753 481 171 |

42,87% |

|

70 |

23 795 852 |

1 379

086 194 |

1,70% |

|

74 |

174 423 000

000 |

892 095 000

000 |

16,35% |

|

83 |

98 160 777,00 |

438 848 485,00 |

18,28% |

|

86 |

140 255 376,00 |

201 100 000,00 |

41,09% |

|

110 |

8 386

058 |

65 491 974 |

11,35% |

|

119 |

8 401

715 972 |

17 135 753

656 |

32,90% |

|

121 |

52 897 322

581 |

85 576 716

416 |

38,20% |

|

122 |

75 629 662

500 |

74 186 800

000 |

50,48% |

|

124 |

2 582

793 194 |

102 909 334 |

96,17% |

|

126 |

1 051

049 554 |

5 144

462 864 |

16,96% |

|

129 |

1 247

409 227 |

110 436 908 |

91,87% |

|

130 |

9 865

793 |

2 698

251 |

78,52% |

|

|

|

|

|

|

|

Promedio |

|

33,07% |

|

Fuente: Elaboración

propia a partir de información suministrada

por los operadores |

|||

De forma similar se puede determinar el primer ponderador de la formula (E/E+D),

el cual calcula la proporción de los fondos propios (Patrimonio) sobre la

sumatoria de los fondos propios “E” (patrimonio) más el valor de la deuda

financiera “D”, obteniéndose un resultado de 66,93%. En el siguiente cuadro se

presentan las cifras:

Cuadro N° 4. Costa Rica:

Patrimonio de los operadores de Telecomunicaciones como proporción de la

inversión del periodo 2018

(cifras en colones)

|

Empresa |

Deuda con (costo

financiero) (D) |

Patrimonio al final año 2018 (E) |

Proporción deuda/inversión total [E/(E+D)] |

|

2 |

78 926 761,50 |

1 532 922

954,00 |

95,10% |

|

5 |

2 141 125

000,00 |

2 665 190

454,00 |

55,45% |

|

13 |

74 131 026,00 |

116 397 486,00 |

61,09% |

|

19 |

35 550 225,25 |

44 708 921,00 |

55,71% |

|

22 |

95 866 572,22 |

5 241 040

118,00 |

98,20% |

|

28 |

3 063 170,00 |

139 345 860 000,00 |

100,00% |

|

36 |

41 269 814,00 |

97 935 128,00 |

70,35% |

|

42 |

76 401 942,00 |

1 321

050 903,00 |

94,53% |

|

45 |

4 642

019 000 |

4 012

980 000 |

46,37% |

|

52 |

2 548

219 394 |

5 529

384 164 |

68,45% |

|

60 |

73 696 863 |

164 790 376 |

69,10% |

|

65 |

23 795 852 |

522 494 859 |

95,64% |

|

69 |

565 444 051 |

753 481 171 |

57,13% |

|

70 |

23 795 852 |

1 379

086 194 |

98,30% |

|

74 |

174 423 000

000 |

892 095 000

000 |

83,65% |

|

83 |

98 160 777,00 |

438 848 485,00 |

81,72% |

|

86 |

140 255 376,00 |

201 100 000,00 |

58,91% |

|

110 |

8 386

058 |

65 491 974 |

88,65% |

|

119 |

8 401

715 972 |

17 135 753

656 |

67,10% |

|

121 |

52 897 322

581 |

85 576 716

416 |

61,80% |

|

122 |

75 629 662

500 |

74 186 800

000 |

49,52% |

|

124 |

2 582

793 194 |

102 909 334 |

3,83% |

|

126 |

1 051

049 554 |

5 144

462 864 |

83,04% |

|

129 |

1 247

409 227 |

110 436 908 |

8,13% |

|

130 |

9 865

793 |

2 698

251 |

21,48% |

|

Promedio |

|

|

66,93% |

|

Fuente: Elaboración

propia a partir de información suministrada

por los operadores |

|||

2.3 Costo de la deuda (Kd)

El IRG ha indicado que el costo de la deuda refleja el costo en que incurre

la compañía al obtener capital para financiar su actividad, tanto de

instituciones financieras como a través de préstamos de otro tipo de compañías.

Corresponde al promedio ponderado del costo de los préstamos de largo plazo de

la compañía.

Es decir, para efectos de cálculo, tradicionalmente se tiene que el

coste de la deuda de la empresa es el rendimiento al vencimiento de dicha

deuda, ya que ese rendimiento al vencimiento es una estimación bastante precisa

del costo de la deuda de la empresa cuando la calificación de esa deuda es

elevada y la misma no es redimible ni convertible12.

12Grinblatt, M. & Titman, S. (2002). Mercados financieros y estrategia

empresarial. McGraw-Hill. Madrid, España.

Recurriendo de nuevo a la información remitida por los operadores de

telecomunicaciones, resulta posible el cálculo de dicho costo de deuda. No

obstante, es necesario tomar en cuenta lo siguiente:

• Dentro del requerimiento de información remitido se

les solicitó a los operadores detallar el monto del respectivo endeudamiento,

incluyendo las tasas de interés correspondientes.

• El número de operadores que brindaron dicha

información fue bajo.

• En algunos casos los operadores tenían varias

deudas.

• Considerando los operadores que brindaron

información sobre las tasas de interés que pagan por su carga financiera se

procedió a determinar el promedio del costo de los préstamos de largo plazo de

las empresas.

• En la información remitida por 11 operadores se

determinó que su deuda con costo financiero era en moneda extranjera,

específicamente en dólares estadounidenses. Por lo tanto, a esta misma cantidad

de empresas, se procedió a realizar el ajuste considerando el denominado Efecto

Fisher Internacional, debido a que esas deudas deben ser canceladas en moneda

nacional.

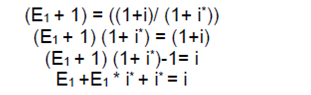

El Efecto Fisher Internacional, establece que los tipos de cambio entre

dos países se relacionan con sus tipos de interés. La ausencia de dicha

relación permitiría obtener ganancias extraordinarias por cuanto la tasa de un

mercado, en términos homogéneos, sería más baja que la del otro mercado13.

Cabe señalar que el Efecto Fisher internacional expresa la relación entre la

variación tipo cambio spot y el diferencial entre tasas de interés

(interna y externa), como se muestra en la siguiente fórmula:

13Dornbush Rudiger, Fisher Stanley y Startz

Richard. Macroeconomía (2002). McGraw-Hill. Interamericana de España.

E1 = (1+ i) / (1+i*)-1, donde

E1 = tasa de devaluación esperada

i= tasa de interés interna

i*= tasa de interés externa, en este caso el resultado de la tasa de

retorno del capital de la industria de telecomunicaciones.

El valor de la tasa de interés interna (i) puede ser determinado

mediante el reordenamiento de la fórmula anterior, tal y como como se muestra

seguidamente:

En vista de que el cálculo de dicha tasa de interés interna requiere de

una devaluación estimada, esta fue calculada considerando el promedio del tipo

de cambio de compra y venta publicado por el Banco Central para el 2017 y luego

el promedio del tipo de cambio de compra y venta del 2018 y luego se calcula la

tasa de crecimiento entre estos dos promedios. El ejercicio anterior resultó en

una tasa de crecimiento del tipo de cambio o devaluación del 2017 al 2018 de

1,66%. Este porcentaje resultante es el que se utilizó como E1 para la

conversión de las tasas de dólares a colones.

Teniendo en cuenta esta tasa de crecimiento al igual que las

consideraciones incluidas al principio de este apartado, se calculó el costo

promedio del endeudamiento del sector de telecomunicaciones, obteniéndose un

costo de deuda promedio del 9,69%, tal y como se aprecia en el cuadro

siguiente:

Cuadro N°5. Costa Rica:

Costo del

endeudamiento de las empresas de telecomunicaciones año 2018

|

Empresa |

Tasa ponderada 2018 |

|

2 |

11,83% |

|

5 |

8,12% |

|

13 |

10,11% |

|

19 |

9,65% |

|

22 |

8,21% |

|

28 |

11,32% |

|

36 |

11,30% |

|

42 |

10,62% |

|

45 |

9,70% |

|

52 |

6,99% |

|

60 |

13,86% |

|

65 |

7,76% |

|

69 |

11,52% |

|

70 |

7,76% |

|

74 |

7,04% |

|

83 |

12,29% |

|

86 |

11,25% |

|

110 |

9,62% |

|

119 |

9,03% |

|

121 |

5,97% |

|

122 |

10,63% |

|

124 |

9,35% |

|

126 |

7,05% |

|

129 |

10,31% |

|

130 |

11,00% |

|

Promedio |

9,69% |

2.4 Tasa impositiva (t)

Como parte de la estimación del CPPC y en los casos en donde se

reconozca el pago de impuestos corporativos, se debe incorporar esta tasa impositiva.

En Costa Rica según lo estipulado en el artículo 15, inciso a) de la Ley 7092

(Ley del Impuesto sobre la renta) este porcentaje corresponde al 30%.

Sin embargo, debe considerarse en primer término que para el caso

particular del ICE el artículo 18 de la Ley 8660 (Ley de Fortalecimiento y

modernización de las entidades del sector telecomunicaciones) establece que “cuando

el ICE y sus empresas actúen como operadores o proveedores, en mercados

nacionales competitivos de servicios y productos de telecomunicaciones o

de electricidad, estarán sujetos al pago de los impuestos sobre la renta

y de ventas… Se excluye del pago del impuesto sobre la renta el servicio

telefónico básico tradicional”.

En ese sentido se considera que, con fundamento en la Ley 8660, en el

caso de la telefonía fija por conmutación de circuitos siempre se debe aplicar

un CPPC pre-impuestos, ya que este servicio nunca estará en competencia según

lo establecido en el artículo 7 de la mencionada Ley.

3. Resultados de la Tasa Requerida de Retorno del Capital o Costo

promedio ponderado de capital (CPPC) para la industria de telecomunicaciones

con base en información financiera de los operadores del periodo 2018

Un resumen de los valores obtenidos de acuerdo con el análisis efectuado

en los párrafos anteriores se muestra en la siguiente tabla:

|

Elemento |

Valor |

|

E/D+E |

66,93% |

|

D/D+E |

33,07% |

|

Kd |

9,69% |

|

Ke |

13,34% |

|

Tasa impositiva |

30% |

Aplicando estos resultados en la fórmula del CPPC se obtienen los

siguientes resultados:

|

CPPC |

|

|

Post impuestos |

11,17% |

|

Pre impuestos |

12,13% |

VII. Que el Consejo de la Sutel acoge los argumentos contenidos en el informe

01683 SUTEL-DGM-2020 “Informe técnico para el cálculo de Tasa requerida de

retorno del capital o Costo promedio ponderado de capital (CPPC)”, con datos

del periodo 2018, referente a la Actualización de la tasa de retorno de capital

de la industria de telecomunicaciones CPPC.

VIII. Que en virtud de los resultandos y considerandos que anteceden lo

procedente se concluye en establecer la Tasa requerida de retorno de capital en

11,17% post impuestos y en 12,13% pre impuestos.

POR TANTO

Con fundamento en la Ley General de Telecomunicaciones ley 8642, el

Reglamento a la Ley General de Telecomunicaciones, Decreto ejecutivo

34765-MINAET. La ley General de la Administración Publica Ley No6227, Ley de la

Autoridad Reguladora de los Servicios Públicos No 7593 y el Reglamento para la

Fijación de las Bases y Condiciones para la Fijación de Precios y Tarifas.

EL CONSEJO DE LA SUPERINTENDENCIA DE TELECOMUNICACIONES

RESUELVE:

1. Indicar que en el proceso de consulta pública no se recibieron

observaciones con respecto a la propuesta contenida en el oficio

01683-SUTEL-DGM-2020 “Informe técnico para el cálculo de Tasa requerida

de retorno del capital o Costo promedio ponderado de capital (CPPC)”, con datos

del periodo 2018.

2. Establecer la Tasa requerida de retorno de capital o Costo promedio

ponderado de capital (CPPC) que se refiere la normativa en 11,17% post

impuestos y en 12,13% pre impuestos y que dicha tasa actualizada deberá utilizarse

en los procesos que establezcan su utilización.

Se informa que contra la presente resolución caben los recursos de

reconsideración o reposición el cual se

interpondrán ante el Consejo de la Superintendencia de Telecomunicaciones y el

de apelación ante la Junta Directiva de la Autoridad Reguladora de los

Servicios Públicos, lo anterior con base en los artículos 53 inciso o) y 73 de

la ley 7593), así como los numerales (Artículos 343; 345 inciso 1; 346 inciso

1) y 349, todos de la Ley 6227).

ACUERDO FIRME

NOTIFIQUESE y PUBLÍQUESE

La anterior transcripción ser realiza a efectos de comunicar el acuerdo citado adoptado por el Consejo de la Superintendencia de Telecomunicaciones.